一、前置仓电商:高频占据中高客群钱包份额

1.1 前置仓电商:满足消费者对便利、健康的生鲜食杂需求

生鲜电商:履约时效在一小时内,主要经营品类为生鲜食杂的一类电商。生鲜电商分为平台型和自营型,平台型包括专注于 商超平台的京东到家和淘鲜达,以及外卖平台美团外卖和饿了么。自营型进一步分为前置仓和店仓到家两个模式,前置仓包 括叮咚买菜、每日优鲜、美团买菜等,店仓到家包括盒马、大润发到家等。

前置仓电商:前置仓密集构建在社区周边,将生鲜、快消品直接存储其中,由骑手负责最后一公里配送到 消费者家中,主要满足中高线城市消费者对便利、健康的生鲜食杂需求。

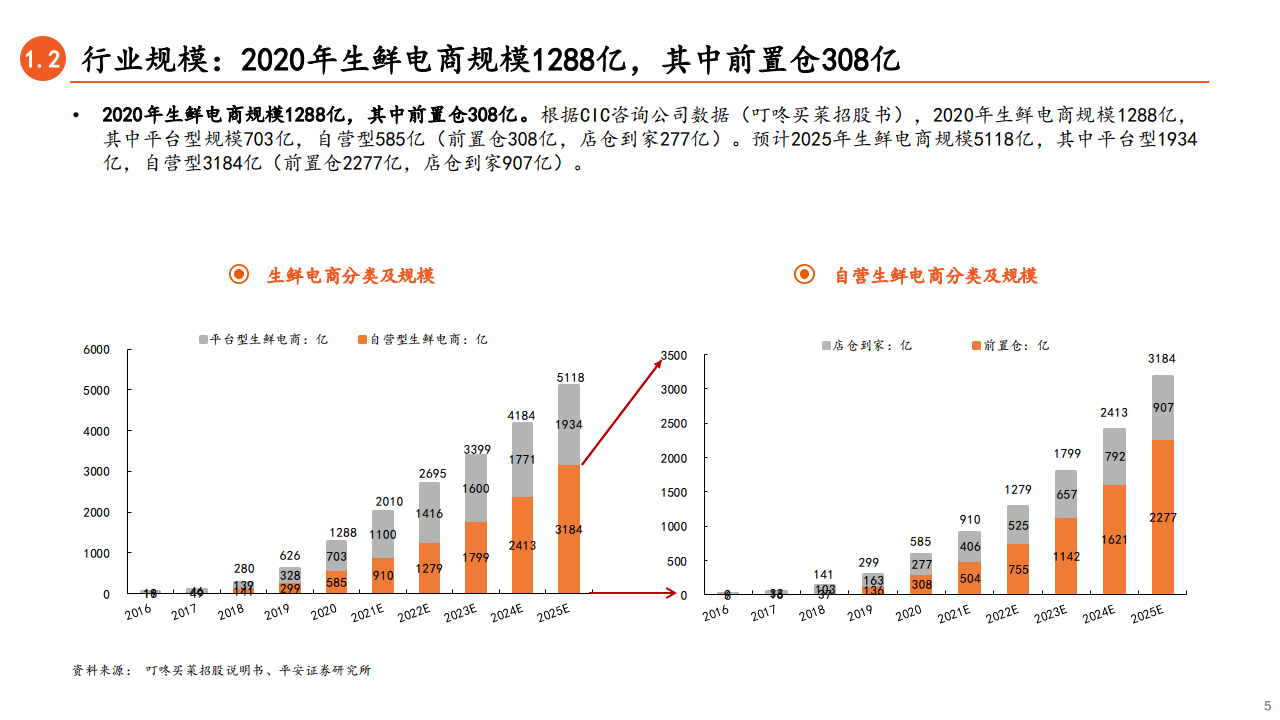

1.2 行业规模:2020年生鲜电商规模1288亿,其中前置仓308亿

2020年生鲜电商规模1288亿,其中前置仓308亿。根据CIC咨询公司数据,2020年生鲜电商规模1288亿, 其中平台型规模703亿,自营型585亿。预计2025年生鲜电商规模5118亿,其中平台型1934 亿,自营型3184亿。

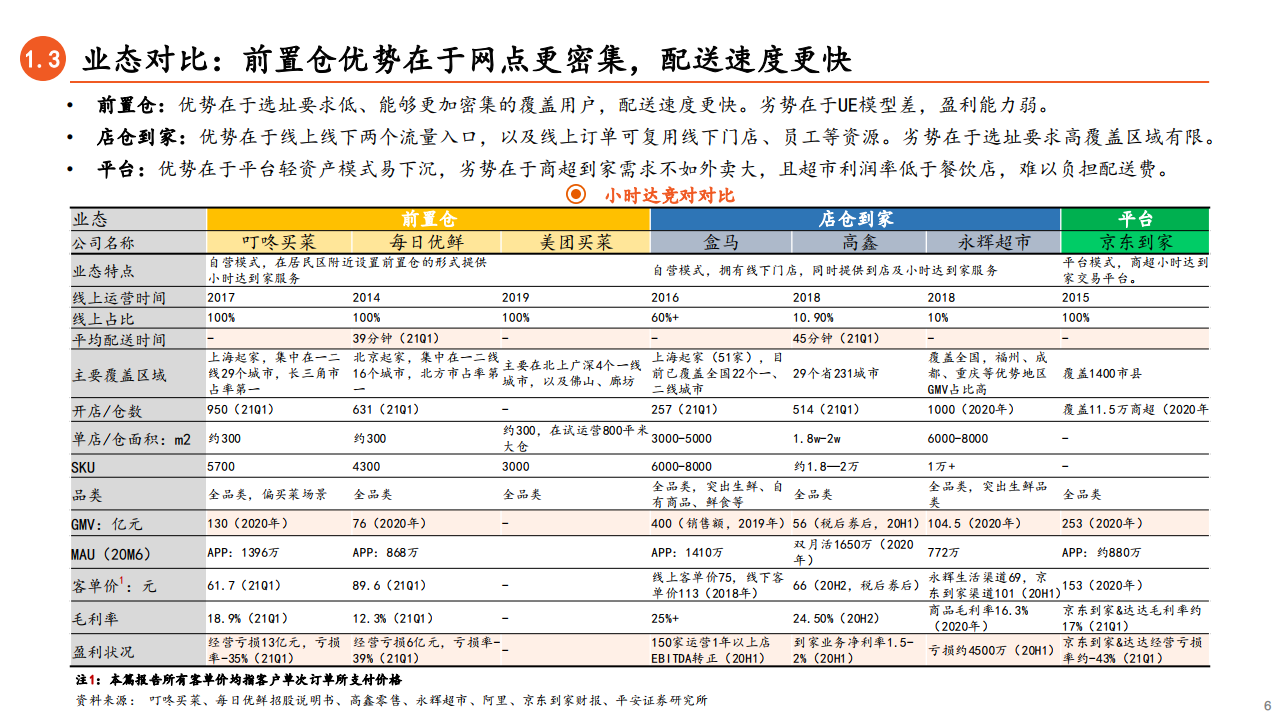

1.3 业态对比:前置仓优势在于网点更密集,配送速度更快

前置仓:优势在于选址要求低、能够更加密集的覆盖用户,配送速度更快。劣势在于UE模型差,盈利能力弱。

店仓到家:优势在于线上线下两个流量入口,以及线上订单可复用线下门店、员工等资源。劣势在于选址要求高覆盖区域有限

平台:优势在于平台轻资产模式易下沉,劣势在于商超到家需求不如外卖大,且超市利润率低于餐饮店,难以负担配送费。

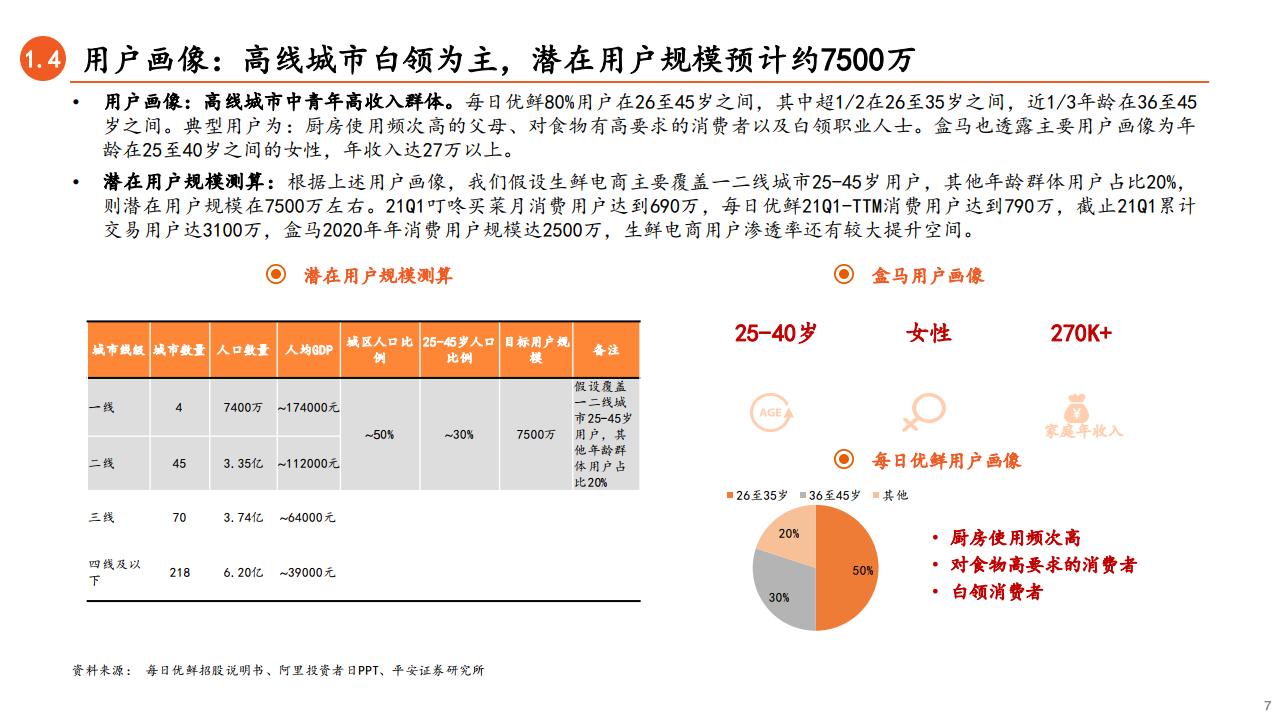

1.4 用户画像:高线城市白领为主,潜在用户规模预计约7500万

用户画像:高线城市中青年高收入群体。每日优鲜80%用户在26至45岁之间,其中超1/2在26至35岁之间,近1/3年龄在36至45 岁之间。典型用户为:厨房使用频次高的父母、对食物有高要求的消费者以及白领职业人士。盒马也透露主要用户画像为年龄在25至40岁之间的女性,年收入达27万以上。

潜在用户规模测算:根据上述用户画像,我们假设生鲜电商主要覆盖一二线城市25-45岁用户,其他年龄群体用户占比20%, 则潜在用户规模在7500万左右。21Q1叮咚买菜月消费用户达到690万,每日优鲜21Q1-TTM消费用户达到790万,截止21Q1累计交易用户达3100万,盒马2020年年消费用户规模达2500万,生鲜电商用户渗透率还有较大提升空间。

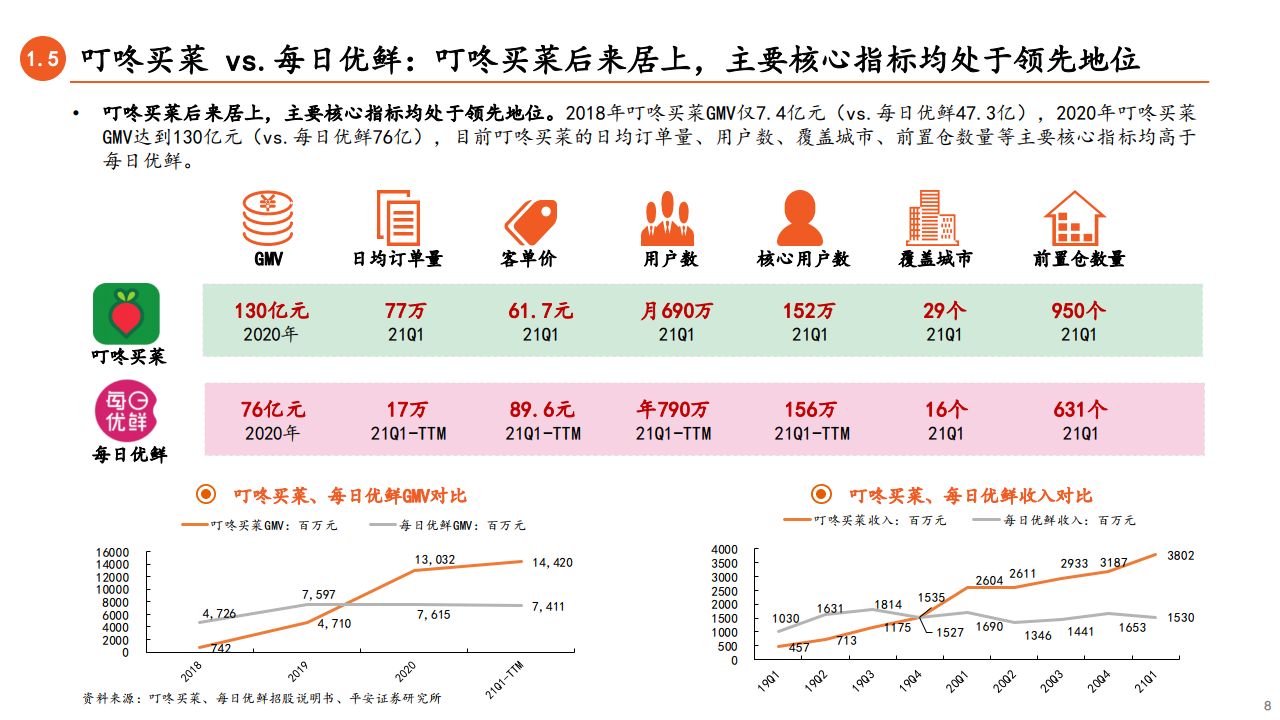

1.5 叮咚买菜 vs.每日优鲜:叮咚买菜后来居上,主要核心指标均处于领先地位

叮咚买菜后来居上,主要核心指标均处于领先地位。2018年叮咚买菜GMV仅7.4亿元,2020年叮咚买菜 GMV达到130亿元,目前叮咚买菜的日均订单量、用户数、覆盖城市、前置仓数量等主要核心指标均高于 每日优鲜。

1.5.1 赶超秘诀:抓住消费者心智与核心客群,疫情期间加速逆转

叮咚买菜后来居上的主要原因:

抓住“买菜”消费者的心智,持续提升复购率增加订单规模。“买菜”需求高频,带来订单量的持续增长,而每日优鲜走向 “线上超市”,虽然客单价高但需求频率较低,影响订单量的增长。

抓住核心客群,避免被非目标用户“薅羊毛”。生鲜到家需求有限,叮咚买菜核心用户贡献近半数GMV,而每日优鲜在21Q1仍 有25%订单属于“薅羊毛”。

疫情期间客户体验好,没有一味提升盈利能力而是做好服务。每日优鲜在疫情期间毛利率从往年的10%左右飙升至30%,而叮 咚买菜则合理控制毛利率的增长,更好的价格获得更多用户。

1.5.2 赶超秘诀:抓住消费者心智与核心客群,疫情期间加速逆转

融资节奏好,疫情前储备大量资金。前置仓电商还处于亏损期,融资能力成为业务发展重要支撑。2019年叮咚买菜筹 资活动现金净额达到16.8亿,充分利用筹资款开拓业务,在疫情时加大投入实现弯道超车。而每日优鲜在2019年融资 断档,筹资活动现金流出8200万。2021年6月叮咚买菜、每日优鲜赴美上市,上市首日市值分别达到55.4、22.7亿美元。

二、实现盈利需较长时间,订单量至关重要

2.1 商业模式:高质量商品和快速配送带来复购和规模,进而改善UE模型

前置仓本质是满足消费者健康、便利生鲜食杂需求,第一步是要有高质量商品和快速配送体系。当商品品质和配送时间确定后才 能带来消费者复购、提升订单规模,进而改善UE模型、继续提升商品质量,形成正向循环。

UE模型:最关键三个变量为客单价、毛利率、配送费。核心是毛利总额需要能覆盖单均配送成本。影响毛利总额的主要因素为供应链能力即商品力,影响配送成本的主要因素是单仓订单规模。

订单量:由前置仓数量和单仓订单量推动,区域、城市拓展提升前置仓数量进而覆盖更多用户,复购率决定单仓订单量。

2.2 UE模型:目前毛利无法覆盖配送费用,难以盈利

前置仓UE模型关键在于毛利覆盖配送费用,目前盈利能力较差。UE模型即是从客单价开始,扣除一系列成本最 终得到单均运营利润/亏损,其中重点要素为单均毛利和配送费用。 21Q1叮咚买菜客单价61.7元,单均毛利10.3元,履约费用21.3元,单均运营亏损19.1元。

2.2.1 毛利率:前置仓公司综合毛利率低于传统超市

优秀前置仓公司商品毛利率高于传统超市,但综合毛利率低于传统超市。以叮咚买菜和永辉超市为例,2019、2020年叮咚买菜 商品销售毛利率均高于永辉超市,推测与前置仓较高商品定价、以及前置仓多为包装菜有关。2019、 2020叮咚买菜综合毛利率均低于永辉超市,主因线下超市可通过商品吸引客流,通过店铺租金、商品后台费等收入实现“流量 变现”,而前置仓公司仅有会员收入等非商品收入。

每日优鲜疫情期间毛利率大幅提升,随后回落至较低毛利率水平。2018-2020年,每日优鲜毛利率分别为8.6%/8.7%/19.4%, 2020年毛利率大幅提升主因20Q1疫情期间每日优鲜毛利率大幅提升至30.2%,21Q1每日优鲜毛利率回落至12.3%,显示出商品运 营效率和叮咚买菜间较大的差距。

2.2.2 履约费用:最后一公里配送费用占比最高

履约费用包括:①最后一公里配送费、②前置仓租金、③城市仓至前置仓配送费等。

最后一公里配送费占比最高,其中骑手提成部分相对刚性。最后一公里配送由骑手负责,由于骑手薪资由底薪与单均提成构成, 因此配送费用规模效应较弱。2020-21Q1叮咚买菜、每日优鲜最后一公里配送费率均维持在20%左右,约占整体履约费用的2/3。

租金、城市仓至前置仓配送费具有规模效应。以叮咚买菜为例,2019至2020年,租金+城市仓配送费用率从17.6%降至13.5%。

对标相似行业,配送费用率有一定下降空间

若单均配送费用降至7元左右,最后一公里配送费用率将降至12.8%。21Q1叮咚买菜单均配送费用为12.7元,单均配送费用较 高推测主要因为大规模开拓新仓导致单仓订单密度不足所致。对比相似行业,美团外卖1P订单配送费用稳定在7.2元 左右。假设叮咚买菜单均配送费用降至7元,对照现有单均收入,则配送费用率将降至12.8%。

2.2.3 补贴:应更聚焦目标客群的获取与维护

每日优鲜补贴强度更高。前置仓补贴分两类,1)销售商品的补贴,会计上直接抵减收入,可以用GMV/收入指标衡量补贴程度。2)拉新补贴计入销售费用可用销售费用率衡量。21Q1叮咚买菜 GMV/收入达113%,销售费用率8%,每日优鲜补贴强度更高。

补贴应更聚焦目标客群的获取与维护。每日优鲜补贴强度更高,但获客成本却高于叮咚买菜,这可能与有效用户GMV占比较低有关。前置仓模式定位中高客群,单纯依赖补贴吸引“薅羊 毛”用户效用较低,应更聚焦目标客群的获取与维护。

2.3 订单量:叮咚买菜订单量大幅领先

叮咚买菜订单量大幅领先于每日优鲜。2020年叮咚买菜订单量达到2亿单,同比增长111%,而每日优鲜有效用户订单量为6510 万,同比仅增长10.2%。假设有效用户订单量占总订单数比例为81%,则2020年每日优鲜订单 量为8037万单。叮咚买菜订单量大幅领先主因:1)前置仓数量更多,2)单仓订单量更大。

2.3.1 前置仓数量:叮咚买菜按区域迅速扩城,21Q1覆盖29个城市950个前置仓

叮咚买菜迅速扩城,21Q1覆盖29个城市950个前置仓。2019-21Q1叮咚买菜覆盖城市数量从5个增长至29个,拥有950个前置仓,月GMV破亿城市达5个,单个城市月GMV虽然从7900万降至4900万,但依然高于 每日优鲜的4000万,显示出有效的区域拓展策略。

长期看,叮咚买菜区域拓展策略更为合理。前置仓在一个城市订单分布呈现蜂窝状,当某个区域订单量超过单仓需求后就会 增加前置仓数量,因此前置仓一般按区域、城市拓张。叮咚买菜按区域拓城,有利于区域供应链 建设。每日优鲜拓城主要覆盖一二线省会城市,短期需求大但由于城市较为分散长期供应链成本高。

2.3.2 单仓订单量:成熟仓订单量大幅高于均值,对配送成本有较大影响

标准前置仓配置:根据每日优鲜招股书公布的前置仓数据,单仓面积一般在300平米左右,SKU 4300个,每个前置仓配备1名 经理、5-10名分拣和库存员工以及10-20名配送员。平均每个配送员每天配送50单,每单配送时长约39分钟。单仓库存周转率 3.8天,损耗率2.5%。

成熟仓日均订单规模大幅高于平均值,单仓订单量对配送成本有较大影响。以叮咚买菜为例,成熟仓日均订单量2000单,而 单仓平均值只有815单,考虑到成熟仓培育需要时间,预计新仓拖累单仓平均订单表现。订单规模严重影响配送员效率,成熟 仓每个骑手日均配送85单,而平均值只有48单。考虑到配送员工资一般有最低保障,因此不断开新仓对配送成本有较大影响。

2.3.3 单仓订单量:由复购率驱动,高客单价影响消费频率

单仓订单增长靠复购。2018年至21Q1,叮咚买菜单用户月均交易订单量维持在3单以上,而每日优鲜月均交易订单量不足1单, 复购率是单用户月均交易订单量差异的主因。叮咚买菜存量用户贡献绝大多数GMV亦能验证复购率重要性。根据叮咚买菜招股书,存量用户GMV贡献率从18Q1的51.9%增长至21Q1的81.6%,存量用户持续复购驱动GMV不断增长。

高客单价影响频率。每日优鲜客单价始终高于叮咚买菜,21Q1每日优鲜客单价89.6元而叮咚买菜客单价61.7元,高客单价可能是抑制购物频率原因之一。

2.3.4 单仓订单量:核心用户复购率更高

以会员为代表的核心用户复购率更高。根据叮咚买菜招股书,21Q1占总用户比例22%的会员用户贡献47%的GMV,客单价为整体 的107%,月交易订单量为整体的1.9倍。叮咚买菜会员12月、24月复购率分别达到64.2%、70.5%,自会员计划发布至今留存率 48.8%。与此相似,2020年1月占总用户比例31%的盒马核心用户贡献67%的GMV。

2.4 核心竞争力:零售最终是供应链的比拼

零售最终是供应链的比拼,强供应链能力最终体现为更低的采购成本、有竞争力的销售价格、更大的销售规模。提升供应链的 方式包括:增加商品直采比例、与供应链上游深度合作、增强商品运营能力等。

盒马、叮咚买菜供应链能力更为突出

从商品售价看,盒马、叮咚买菜有较强供应链能力。上海地区盒马商品价格优势明显,北京地区叮咚买菜价格略有优势。上海 地区,根据抽样的4大品类15种商品看,盒马在9种商品上面有价格优势。此外叮咚买菜在上海地区生鲜品类有一定价格优势。北京地区,叮咚在6种商品上面有价格优势。

三、增强供应链能力提毛利,扩大会员规模增单量

3.1.1 供应链:加大自有品牌商品建设,增强商品运营能力

加大自有品牌商品的建设。自有品牌商品拥有更低的采购成本,既可降低销售价格提升价格竞争力,又可提升毛利率增强盈利 能力。此外,自有品牌商品亦能增加商品独特性,增强零售商区分度。

叮咚:2020年7月首次推出自有品牌商品,21Q1自有品牌销售占比3.3%,上海区域销售占比8.1%。以2020年7月推出日日鲜猪肉 为例,叮咚自建猪肉加工厂深度参与到加工环节,不仅价格更具吸引力,毛利率也更高,21Q1日日鲜猪肉占猪肉销售比例40%。

盒马:自有品牌商品建设较早,已形成盒马工坊、日日鲜、帝皇鲜、盒马MAX等系列品类。根据盒马商品采销总经理赵家钰透 露,2020年盒马自有品牌销售达到20%,相比2019年翻一倍。2020年盒马推出超20000款新品,其中6000多款为盒马自有品牌。

3.1.2 供应链:加大预制半成品建设,提升毛利率

加大预制半成品的建设。预制半成品也叫3R商品,能满足消费者对方便、健康的需求,随着生活节奏加 快,备受消费者喜爱,2019年盒马自有品牌中消费者接受度最高的就是3R商品。预制半成品拥有更高的毛利率,以日本7-11为 例,FY2021其加工食品毛利率高达39.4%,远高于生鲜16%左右的毛利率。

叮咚买菜、盒马积极布局预制半成品。叮咚买菜已推出“拳击小龙虾”等预制半成品。盒马预制半成品布局更为领先,2017年 即树立预制半成品品牌盒马工坊,2020年7月全国所有门店盒马工坊的单月销售额突破1亿元,占据盒马自有品牌销售额近40%。

3.3 会员:拓展会员规模,增强用户粘性

会员用户具备高粘性,可提升订单增长的持续性。如前所述,会员的订单贡献量远高于普通用户。21Q1占叮咚买菜总用户比 例22%的会员用户贡献47%的GMV,客单价为均值的107%,月交易订单量为均值的1.9倍,拓展会员规模可提升订单持续增长性。

采用“激励措施” ,积极拓展会员规模,抢占核心用户。由于会员群体的高价值和稀缺性,通过一定激励措施推动更多普通 用户成为会员可抢占核心用户、提升订单量增长的持续性。以叮咚买菜为例,通过与爱奇艺、喜马拉雅等公司进行“会员联名”活动,变相降低会员费用,积极拓展会员规模。21Q1会员规模达152万,会员费收入达4500万。

Costco通过商品引流会员费变现的方式,目前暂不适用于前置仓模式。FY2016-FY2020,Costco会员费收入贡献70%左右运营利 润。与此对比,21Q1叮咚买菜会员费收入4500万,占毛利比例为6%。国内前置仓模式寄希望于通过会员收入提升盈利能力任重 道远,主要因为覆盖用户规模及ARPPU有限,会员的作用更多在于提升用户粘性。

会员规模取决于服务面向的人群,前置仓模式覆盖用户规模有限。Costco通过低价吸引用户购买会员,在美国属于大众消费。 而前置仓典型用户为:乐意为便捷与高质量服务支付溢价的用户,规模有限。FY2020 Costco会员规模达到1.06亿,与此对比, 21Q1叮咚买菜会员用户规模152万,会员渗透率22%。

会员ARPPU取决于所提供的服务丰富度。21Q1叮咚买菜会员年ARPPU118元,与此对比,FY2020 Costco 单会员ARPPU在30美元、盒马会员费为258元,盒马会员权益较为丰富,包括每月31次免配送费、盒马X会员店购物资格、会员 日88折、会员专享优惠券、购物返积分等。

下载链接